Hoe legt de Belastingdienst de nieuwe overdrachtsbelasting regels per 2021 uit?

Per 2021 zijn de regels voor overdrachtsbelasting gewijzigd. Zo betaal je als starter bij de aankoop van een woning eenmalig geen overdrachtsbelasting en niet-starters betalen het verlaagde 2%-tarief. Toch leven er nog veel vragen in de praktijk over de uitvoering van de nieuwe wet. De Belastingdienst heeft nu een aantal vragen beantwoord. Hieronder volgt een samenvatting van de belangrijkste antwoorden.

Wat is er in de overdrachtsbelasting per 2021 gewijzigd?

Per 1 januari 2021 is de ‘Wet differentiatie overdrachtsbelasting‘ ingevoerd. De belangrijkste wijzigingen daarin zijn:

- Als je als starter op de woningmarkt een woning koopt, hoef je geen overdrachtsbelasting te betalen. Er is hiervoor een startersvrijstelling in de wet. opgenomen. Er zijn wel voorwaarden, want je moet:

- tussen de 18 en 35 jaar zijn; en

- een woning kopen; en

- die woning als hoofdverblijf gaan gebruiken (=er langere tijd gaan wonen, min. een half jaar); en

- de vrijstelling nog niet eerder hebben gebruikt (de vrijstelling is eenmalig te gebruiken); en

- (vanaf 1 april 2021) de waarde van de woning mag niet hoger zijn dan € 400.000,-.

- Andere (natuurlijke) personen – die geen starter zijn – betalen bij de aankoop van de woning overdrachtsbelasting tegen een verlaagd tarief van 2%. De voorwaarden zijn dan wel:

- je koopt een woning; en

- die ga je als hoofdverblijf gebruiken (=er langere tijd gaan wonen, min. een half jaar).

- Het algemene tarief is nu 8% (was 6%). Dit geldt voor andere kopers dan hierboven genoemd of als het niet gaat om een woning.

Om de startersvrijstelling of het verlaagd tarief te kunnen gebruiken, moet je een verklaring invullen voor de notaris. Daarin verklaar je onder andere de woning voor jezelf te gaan gebruiken. De notaris stuurt die verklaring door aan de Belastingdienst. Hoe dat werkt en wat de andere wijzigingen in de overdrachtsbelasting per 2021 zijn, kun je lezen in dit artikel.

Belangrijkste antwoorden van de Belastingdienst

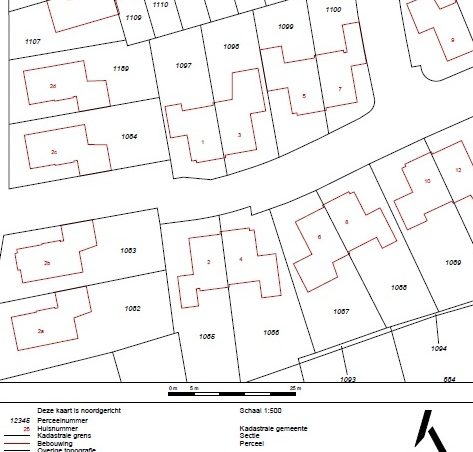

1. Een bouwkavel is pas een ‘woning’ als de fundering er ligt

Bij de verkoop van een perceel (nieuwbouw)grond door een particulier moet overdrachtsbelasting betaald worden door de koper. Maar zolang de fundering voor de nieuwbouw nog niet is gerealiseerd, is er nog geen sprake van een ‘woning’. De startersvrijstelling of het verlaagd tarief is dan niet van toepassing. Het tarief van 8% geldt dan.

2. Koper mag de woning enige tijd verbouwen voordat hij er daadwerkelijk gaat wonen

Een koper moet in principe onmiddellijk na de aankoop de feitelijke beschikking krijgen over de woning. De woning moet dan als hoofdverblijf (voor langere tijd) worden gebruikt. Als de koper eerst gaat verbouwen, dan kan de koper wel gebruik maken van de startersvrijstelling of het verlaagd tarief. Voorwaarde is wel dat de koper (direct) na de voltooiing van de verbouwing de woning daadwerkelijk als hoofdverblijf gaat gebruiken.

3. Verkoper mag maximaal een maand na de eigendomsoverdracht de woning nog blijven gebruiken

Soms komt het voor dat de verkoper na de eigendomsoverdracht nog in de woning blijft wonen. De koper heeft de woning dus niet direct na de overdracht feitelijk ter beschikking en gaat er nog niet wonen.

Toch heeft de Belastingdienst nu aangegeven dat de koper toch de startersvrijstelling of het verlaagd tarief kan gebruiken. De verkoper mag dan voor een korte periode van een maand nog in de woning blijft wonen. Wel moet de koper onmiddellijk na die periode de feitelijke beschikking krijgen over de woning en de woning als hoofdverblijf gaan gebruiken.

Dit betekent dat de koper het grote risico van een naheffing loopt als het gebruik van de verkoper langer dan een maand duurt.

Of het gebruik van de verkoper gebaseerd is op een huurovereenkomst of een gebruiksovereenkomst, al dan niet tegen betaling, maakt niet uit.

De Belastingdienst geeft vooraf geen zekerheid vooraf over de fiscale gevolgen van een langer gebruik dan een maand. Zij geven aan dat zij zeer terughoudend zijn met het beantwoorden van vragen over de gevolgen voor de belastingheffing in dit soort gevallen.

4. Bij een ABC-transactie geldt voor C ook het 2%-tarief of de startersvrijstelling

A verkoopt een woning aan B, en die de woning doorverkoopt aan C, die de woning zelf gaat bewonen. A levert de juridische eigendom op basis van de twee koopovereenkomsten rechtstreeks aan C. C kan dan gewoon een beroep doen op de startersvrijstelling of het verlaagd tarief. B valt er dan als het ware ’tussenuit’, want die wordt nooit eigenaar en is dus geen overdrachtsbelasting verschuldigd.

De volledige lijsten met vragen en antwoorden is te lezen op een speciale website van de Belastingdienst.

Welke risico’s loop je als koper van een woning?

Naheffing overdrachtsbelasting

Als je aan alle voorwaarden voor het verlaagd tarief (2%) of de startersvrijstelling voldoet, en je hebt de betreffende verklaring naar waarheid ingevuld, dan is er natuurlijk niets aan de hand. Mocht je onverhoopt toch niet aan de voorwaarden voldoen (je blijft niet lang genoeg wonen in de woning bijvoorbeeld), dan kun je een naheffing krijgen (tegen 8% tarief). Ook kan de Belastingdienst een verzuimboete opleggen als je bewust verkeerde verklaringen hebt afgelegd; dit kan oplopen tot 100% boete! Alleen in geval van onvoorziene omstandigheden die van tevoren niet bekend waren, kun je coulance verwachten.

Hypotheek

Ook spelen er nog mogelijk financieringsaspecten bij het niet voldoen aan de voorwaarden. Als je de woning (nog) niet voor jezelf gebruikt, dan heb je mogelijk geen hypotheekrenteaftrek voor de inkomstenbelasting. Bijvoorbeeld als de verkoper nog in de woning blijft wonen voor een bepaalde tijd. Bovendien heb je daarvoor ook toestemming van je hypotheekbank nodig. Als de bank al toestemming geeft, dan zal zij eisen dat de verkoper een ontruimingsverklaring tekent. Dit houdt in dat bij een eventuele veiling de bank een ontruimde woning kan verkopen. Vraag je geen toestemming van je bank, dan zal in de hypotheekvoorwaarden staan dat je de lening ineens helemaal moet terugbetalen!

Sleutelverklaring en overdrachtsbelasting

Mocht je als koper de sleutels van de woning eerder dan de eigendomsoverdracht krijgen (vaak met een ‘sleutelverklaring’), dan lopen jij en de verkoper allebei risico’s. Zie daarvoor dit artikel.

Ontdek meer van HW's Blog | Heetebrij.Net

Abonneer je om de nieuwste berichten naar je e-mail te laten verzenden.