Belastingplan 2023: wijzigingen overdrachtsbelasting en Jubelton!

Op 20 september 2022 (Prinsjesdag) is het Belastingplan 2023 aangeboden aan de Tweede Kamer. In dit artikel noem ik enkele wijzigingen waar ik als notaris dagelijks mee te maken krijg: overdrachtsbelasting en de Jubelton schenking.

Gisteren is het Belastingplan 2023 gepresenteerd aan de Tweede Kamer. Naast de plannen ten behoeve van de koopkracht van consumenten en prijsplafond voor energieprijzen, zullen ook enkele belastingzaken wijzigen waar de notaris dagelijks mee te maken heeft. In dit artikel noem ik de wijzigingen voor de overdrachtsbelasting en schenking in verband met de eigen woning (Jubelton).

Overdrachtsbelasting vanaf 2023

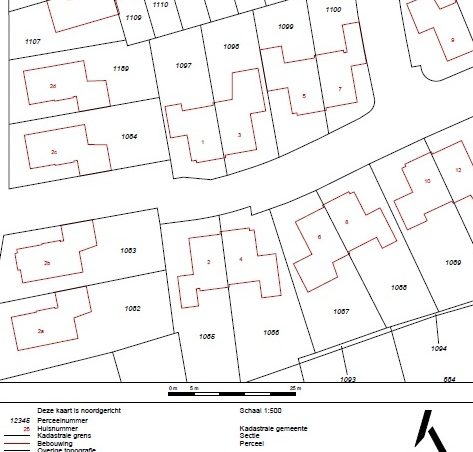

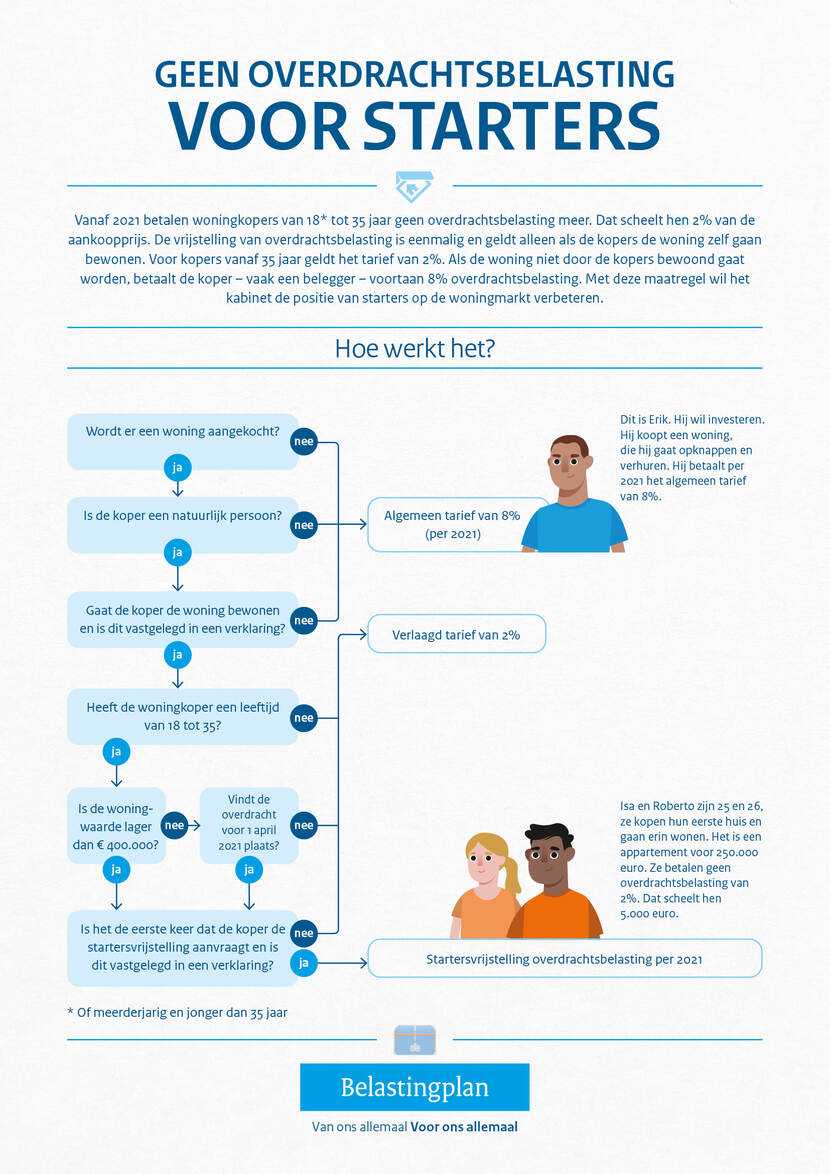

Bij de aankoop van onroerende zaken is meestal overdrachtsbelasting verschuldigd door de koper. Dat kan zijn: 0% (woning met startersvrijstelling), 2% (woning) of 8% (geen woning of koper die niet in de gekochte woning gaat wonen). Lees onder meer in dit artikel meer over de startersvrijstelling en het verlaagd 2%-tarief.

Startersvrijstelling woningen verruimd

Als je als starter een woning koopt, kun je gebruik maken van een eenmalige startersvrijstelling. De voorwaarden daarvoor zijn:

- De koper gaat de woning zelf bewonen (hoofdverblijfcriterium). Dit moet de koper schriftelijk in de leveringsakte van de notaris verklaren.

- De koper is 18 jaar of ouder, maar jonger dan 35 jaar.

- De koper maakt voor het eerst gebruik van deze vrijstelling. De koper moet in de leveringsakte ook verklaren dat hij/zij de vrijstelling niet eerder heeft gebruikt.

- De waarde van de woning is niet hoger dan € 440.000,-.

De laatste voorwaarde is gewijzigd per 1 januari 2023, want de woningwaardegrens was tot die datum €400.000,-. Er is nu al aangekondigd dat de woningwaardegrens vanaf 1 januari 2024 naar €510.000,- gaat.

Voldoet een koper wel aan de eerste voorwaarde, maar niet aan een of meer van de andere voorwaarden, dan kan hij/zij de startersvrijstelling niet gebruiken. Wel kan deze koper dan een beroep doen op het verlaagde 2%-tarief.

Let op: de voorwaarden worden per koper bekeken, dus ook bij een echtpaar dat samen aankoopt. Het kan dus zijn dat een van de kopers wel een beroep op de startersvrijstelling kan doen, maar de andere koper slechts op het 2%-tarief.

Controle door de Belastingdienst

Voor een beroep op de startersvrijstelling of het verlaagd 2%-tarief stelt de Belastingdienst als voorwaarde dat de woning wordt gebruikt als ‘hoofdverblijf’. Als de juridische levering (bij de notaris) en de feitelijke aanvaarding (sleuteloverdracht) niet op dezelfde dag plaatsvinden, dan loopt u het risico van een (na)heffing overdrachtsbelasting tegen het algemene tarief van 8%. Ook kan de Belastingdienst een verzuimboete opleggen. Dit kan bijvoorbeeld spelen als de verkoper nog een langere periode (meer dan een maand) na de eigendomsoverdracht in de woning blijft wonen.

Bij kopers die na de overdracht de woning minimaal een half jaar daadwerkelijk als hoofdverblijf hebben gebruikt, zal het verlaagde tarief of de startersvrijstelling in beginsel van toepassing zijn. Dit neemt niet weg dat in bepaalde evidente misbruiksituaties de inspecteur zal gaan naheffen.

Algemeen tarief overdrachtsbelasting naar 10,4%

Als een koper geen woning koopt, of er niet zelf gaat wonen, dan is de startersvrijstelling of het verlaagd 2%-tarief niet mogelijk. De koper zal dan op dit moment 8% overdrachtsbelasting over de koopsom (of de hogere waarde) moeten betalen. Dit algemene tarief gaat per 2023 naar 10,4%.

Dit tarief geldt dus bijvoorbeeld voor:

- een woning die niet het hoofdverblijf wordt van de koper

- niet-woningen (bijv. bouwgrond of een stukje tuin, maar ook een garagebox of een bedrijfspand)

- economische eigendom van onroerende zaken

- aandelen in vastgoed-BV’s (zgn. artikel 4 WBR-vennootschappen)

- aanhorigheden (bijv. stukje tuin of garagebox) bij een woning die niet gelijktijdig met de woning worden verkregen.

Jubelton (schenking eigen woning)

Op dit moment geldt nog een grote schenkingsvrijstelling (‘Jubelton’) voor de aankoop/verbetering van de eigen woning (of aflossing van de hypotheek van die woning). De huidige voorwaarden daarvan zijn:

Huidige regels Jubelton

Ben je tussen de 18 en 40 jaar oud, dan mag iemand (ouders, familielid of geheel iemand anders) jou eenmalig belastingvrij een hoger bedrag schenken van € 106.671,-. Je moet de schenking dan wel gebruiken voor de aankoop of de verbouwing van een eigen woning. Ook mag de eigenwoningschuld of een restschuld van een verkochte eigen woning ermee worden afgelost. Deze eenmalig verhoogde vrijstelling geldt ook als in plaats van een bedrag een eigen woning wordt geschonken. De schenking mag ook worden verkregen van een ander familielid of van een derde. De ontvanger moet wel tussen de 18 en 40 jaar te zijn.

Deze vrijstelling kan onder voorwaarden gespreid over 3 opeenvolgende jaren benut worden. De geschonken bedragen moeten uiterlijk in het 2e kalenderjaar na het kalenderjaar waarin de 1e schenking is gedaan worden aangewend voor de eigen woning. De termijn voor het opleggen van de aanslag is met 2 jaar verlengd en vastgesteld op 5 jaar.

Per 2023 gaat het bedrag van de vrijstelling voor zowel kinderen als andere verkrijgers van € 106.671,- naar € 28.947.-. Vervolgens wordt per 1 januari 2024 de vrijstelling helemaal afgeschaft.

De huidige regeling om de schenking te spreiden over 3 kalenderjaren komt te vervallen voor schenkingen die voor het eerst in 2023 worden gedaan. Voor schenkingen die in het jaar 2022 zijn gedaan, wordt de spreidingsmogelijkheid beperkt tot 2 jaar. Dit laatste betekent concreet dat een bij een schenking in 2022 onbenut gebleven deel van de vrijstelling nog kan worden benut voor een schenking in 2023 maar niet meer voor een schenking in 2024. Het blijft wel mogelijk de voor het eerst in 2022 ontvangen schenkingen uiterlijk 31 december 2024 te besteden.

Ontdek meer van HW's Blog | Heetebrij.Net

Abonneer je om de nieuwste berichten naar je e-mail te laten verzenden.